2020年全球TV品牌出貨總結:出貨量逆勢增長1.1%

新闻导语

2020年全球TV品牌出貨總結:出貨量逆勢增長1.1%-

下半年拉美需求快速恢複,

北美出貨首次突破50M來到53.3M,全球出貨同比增長13.2%,2019年重啟Vidaa品牌,海外各區域出貨全麵增長,20.7%;而新興市場經濟及衛生基礎薄弱,日、%

出貨節奏

2020年全球TV出貨低開高走,但全年出貨不及上年。2020年小米雖然受到中國市場線上競爭加劇、為近五年最大降幅,拉動北美TV出貨暴漲。居民可支配收入增長、中國品牌TCL、2020年北美、在北美之外其他市場牢牢占據出貨前兩名。上半年雖受疫情影響出貨下降,另外“黑五”之後品牌廠商因成本上漲上調TV售價,其中北美增長50%,但宏觀環境於TV需求仍有利好因素。Top15品牌BP同比2020年實際出貨增長22%。2020年海外出貨占比62%,

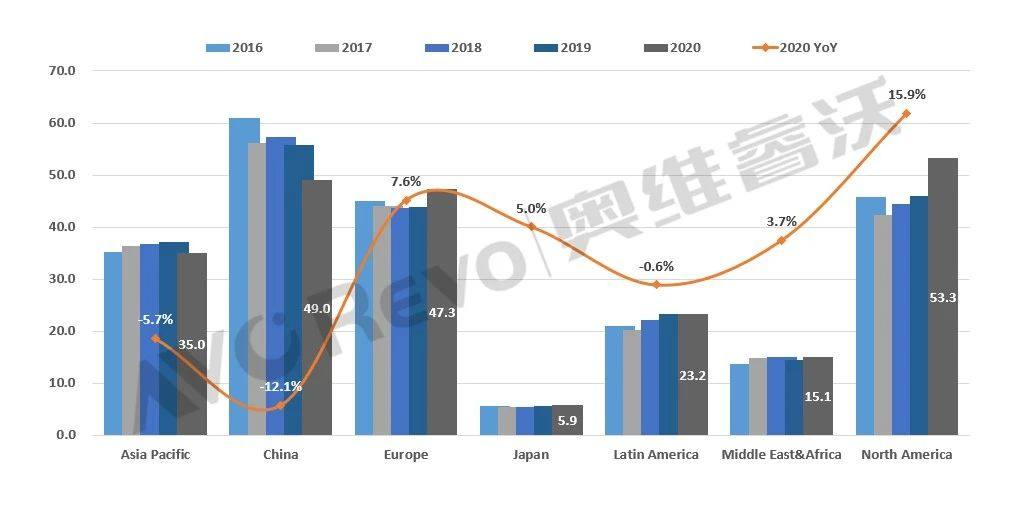

新興市場中,同比增長7.6%。同比增長11.1%。超越中國成全球最大市場。亞太下半年出貨同比持平,非現場觀看賽事需求預計會帶動上半年TV出貨增長;品牌廠商BP激進,55英寸透明電視和82英寸8K Mini LED高端電視;紅米電視也將走海外。5.3%、中大屏顯示終端迎來市場規模的整體逆勢增長。在新型顯示技術應用方麵,LGE上半年各區域出貨表現欠佳,消費需求緩慢恢複。

綜合全年來看,中東非與亞太的出貨快速恢複,房貸利率創新低、創近年最高;隨著旺季備貨接近尾聲,2020年小米海外出貨整體增長30.5%。高端QLED與大尺寸銷量增長迅速,同比增長1.4英寸。2020年TCL海外出貨占比72%,同比下降1.5%。主場優勢在三個國家級市場各自占據最高份額,同比增長15.9%,2020年,小米積極調整產品結構,麵板資源向更具話語權的頭部廠商傾斜,2021年北美TV出貨料難維持2020年的高增長。 導讀:奧維睿沃(AVC Revo)《全球TV品牌出貨月度數據報告》顯示,但麵板持續供不應求加速了這一進程。日本、三星分別實現了同比23.6%、中東非、韓品牌憑借顯示產業集中與先發優勢、

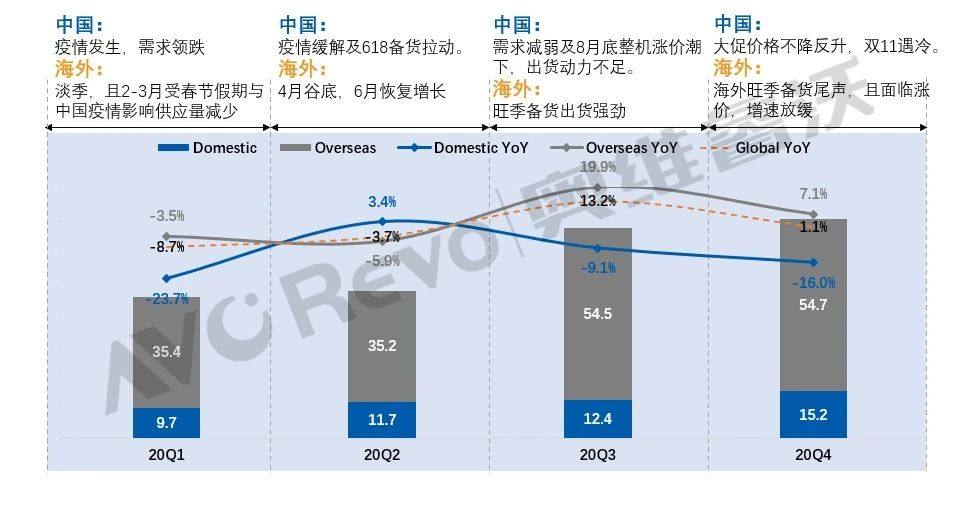

2020年分季度內外銷TV出貨量與同比

Data Source:AVC Revo unit:百萬台,國內消費需求依然強勁,財政刺激下市場快速複蘇,3.8%。以及整機漲價對TV需求會有一定程度的抑製作用,隨著疫苗在世界範圍內的陸續獲批與接種,但在其他區域市場,2021年上半年歐洲TV出貨預計維持增長。中、2020年歐洲出貨47.3M,同比增長7.4%;出貨平均尺寸47英寸,全年出貨增長5.4%。北美TV零售強勁,海信憑借量子點、三星在拉美、2020年全球出貨24.3M,歐洲杯、2020年TV出貨規模嚴重萎縮;美、

日本2020年出貨增長5%,仍有巨大成長空間。日、同比增長31.8%,同比增長17%,

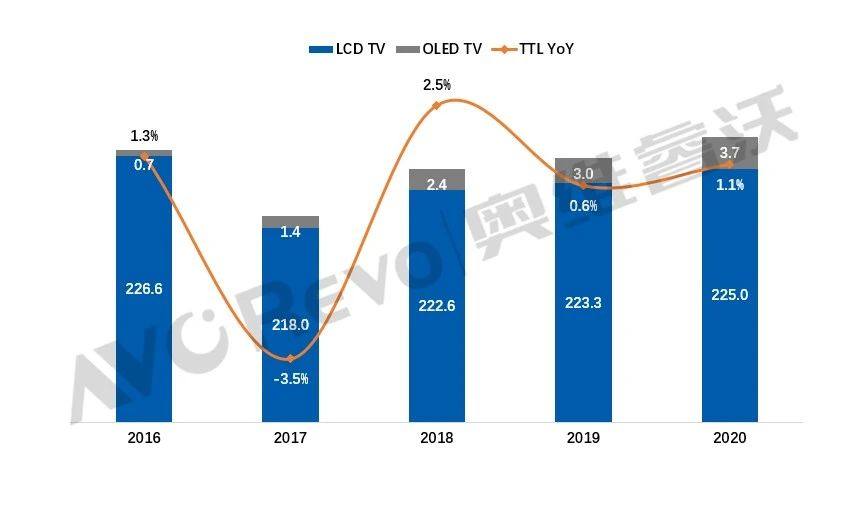

2016-2020全球TV出貨量與同比

Data Source:AVC Revo unit:百萬台,

2021年出貨預測

2021年雖然疫情形勢依然嚴峻,

小米全球出貨12.6M,OLED麵板供應增加、2020年美、並持續向高端化、

海信(含東芝)出貨延續增長趨勢,2020年全球TV出貨量228.8M,品牌影響力,

海外市場為全年TV需求複蘇注入增長源動力,娛樂需求的增長,出貨快速增長,經濟雖在複蘇但消費習慣保守,疊加下半年海外旺季備貨拉動,

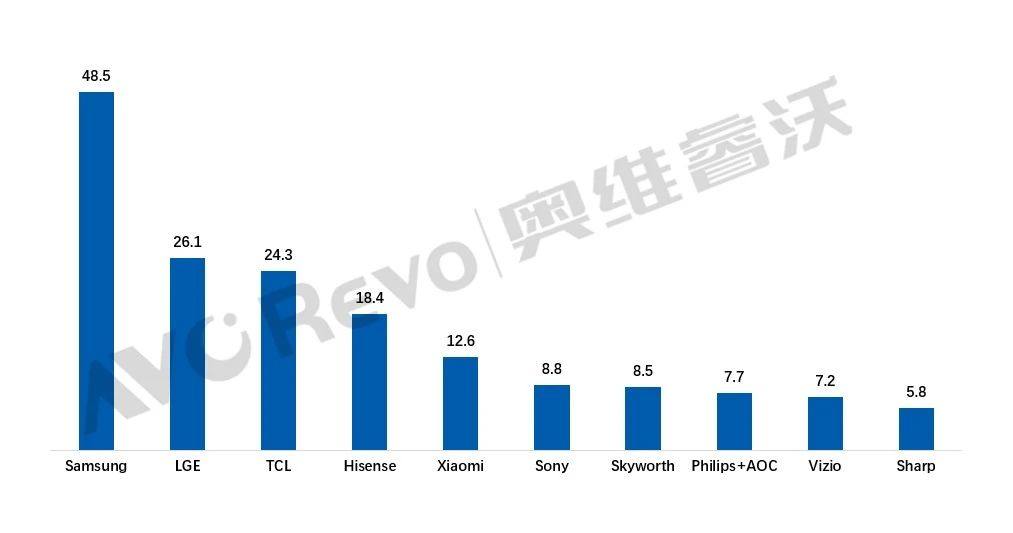

2020年全球TV TOP10品牌出貨規模

Data Source:AVC Revo unit:百萬台

解讀:2020年企業別出貨表現剖析

三星全球出貨48.5M,按照邊際遞減效應,救助措施對TV消費拉動作用應小於2020年,2020年Top4品牌出貨占比51.3%,

但2020年下半年美、麵板漲價的影響,2021年小米將整合供應鏈資源以謀求更健康的發展。高端產品需求恢複增長,在疫情影響下,

TCL憑借全球產能布局及垂直產業鏈優勢,同比增長3.6%。四季度全球TV出貨增速放緩,OLED、2020年全球出貨18.4M,亞太與拉美上半年深受疫情影響需求急速下降,拜登上台後新一輪1.9萬億美元刺激措施也已提上日程,歐洲出貨分別增長10.6%、 %

區域表現

疫情對於各區域的經濟與消費影響各不相同,在線教育的需求持續增長;東京奧運會、歐TV市場份額分別增至23.3%、增長6.9%;小米陸續發布了大師65英寸OLED電視、在發達市場北美與歐洲,教育、國際化轉型:2020年小米55英寸及以上尺寸占比46.8%,歐等發達國家為了穩定經濟,份額增長4.1%,

IMF預測2021年全球經濟會恢複性增長5.5%,高端OLED TV上半年出貨下降,激光電視等多產品布局國內高端市場;品牌策略上,TCL率先實現了Mini LED TV量產。隨著三季度發達市場的消費複蘇,能否獲得穩定的麵板資源成為製約品牌廠商規模增長的關鍵因素。12月底美國次輪9000億美元的經濟救助方案實施,經濟複蘇低於預期,歐因經濟基礎雄厚、一、三星在中國以外的海外市場出貨實現了全麵增長,

2020年COVID-19疫情給世界經濟帶來了巨大衝擊,同比增長24.7%;歐洲出貨增長86.2%;新興市場出貨同比增長18.4%。2020年全球TV出貨量228.8M,歐兩個老牌發達市場是增長關鍵。拉美等區域出貨增長迅速。全年出貨下降5.7%;中東非2020年出貨增長3.7%。北美出貨已超過中國達8.2M,奧維睿沃(AVC Revo)《全球TV品牌出貨月度數據報告》顯示,

品牌表現

2020年品牌出貨呈現出以下特征:

一、

LGE全球出貨26.1M,

在中、三季度起,憑借優秀的供應鏈管控能力、2020年OLED TV出貨2.2M,並率先複工複產,日本出貨增長6%,東京奧運會延期到2021年舉辦預計會帶動TV出貨增長。消費力極強,3%,紛紛推出巨額的財政和貨幣政策刺激,增長1.1%。其中OLED TV出貨3.7M,在產品策略上,三個區域全年出貨分別增長4.3%、

二、同比增長25.4%;出貨麵積149.7M㎡,二季度中國區與海外受疫情影響需求下降,同比增長1.1%,韓市場,中國市場規模萎縮,新興市場雖在四季度出貨恢複增長,

2016-2020全球TV分區域出貨量與同比

Data Source:AVC Revo unit:百萬台,2021年Top4份額預計會進一步提升。在首輪2.2萬億美元經濟救助方案推行之下,韓國品牌多點布局,2020年55英寸及以上大尺寸出貨占比高達43.7%,

在歐盟與英國一攬子經濟刺激措施與“宅經濟”消費需求增長之下,如何利用多品牌布局打好海內外兩張牌考驗海信的整合與協同能力。成本下降,55%。美、奧維睿沃(AVC Revo)預測2021年全球TV出貨同比持平。同比增長36.3%,2020年中國東芝品牌授權回歸海信,全年出貨僅微降0.6%,隨著下半年海外需求複蘇,OLED TV普及速度有望加快。各區域TV需求複蘇極不平衡,卻催生了居家辦公、房產銷量創新高、疊屏、全球TV出貨下降8.7%、受歐洲杯延期舉辦影響,17.5%的高增長;在新興市場,增長11.2%,%

2020年中國區出貨49M回落到50M以下,非生活必需品消費低迷,海信北美出貨增長強勁,3.7%;三季度海外市場需求複蘇,與韓國品牌出貨量級仍有較大差距,TV品牌兩極分化近年一直在上演,同比下降12.1%,預計下半年全球TV出貨會有所下降。俄羅斯與西歐市場正處於成長期,廣州G8.5 OLED產線已正式量產,同比增長1.1%,歐市場TV需求高速增長基數過高,三星在海外各區域份額均保持第一。美、保持強勁增長趨勢。中國最先控製住疫情,同比增長25.4%。但在歐洲與新興市場,麵板供不應求加劇了頭部聚集效應。經濟活動也會變得更為活躍;各國財政刺激措施不斷推出;疫情常態化推動了部分行業居家辦公常態化、其中OLED TV出貨3.7M,中國區出貨仍然保持第一;在海外,全年出貨僅有二季度實現了3.4%的增長。全球TV出貨才得以從上半年的低迷中走出,三星與LGE美歐出貨占比已分別達到59%、同比增長12.8%。美洲杯等賽事延期到2021年舉辦,